一般情况下纳税人专项附加扣除是通过任职单位代扣代缴个人所得税时享受扣除的,当然,纳税人也可以自行办理或委托涉税专业服务机构或其他单位及个人办理来完成专项附加扣除的工作。本文主要讨论生活中纳税人通过扣缴义务人申报享受专项附加扣除常见的风险点,将从纳税人和扣缴义务人两个群体各自的权利和义务来分析这两个群体与专项附加扣除相关的风险及影响。

纳税人应当将《个人所得税专项附加扣除信息表》及相关留存备查资料,自法定汇算清缴期结束后保存五年。

纳税人需将年度汇算申报表以及与纳税人综合所得收入、扣除、已缴税额或税收优惠等相关资料,自年度汇算期结束之日起留存5年。

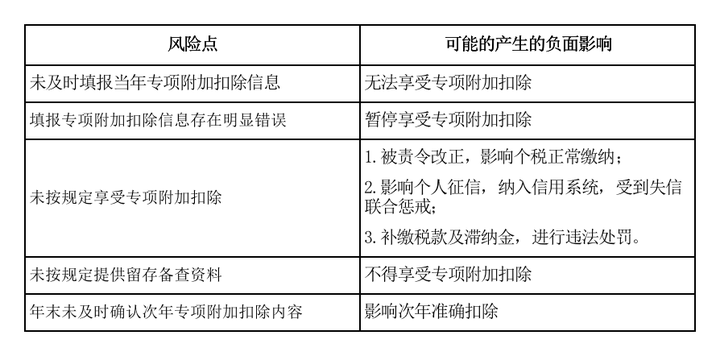

基于上述纳税人的主要权利和义务,我们总结了以下常见的风险点及可能产生的负面影响:

纳税人选择在扣缴义务人发放工资、薪金所得时享受专项附加扣除的,在首次享受时应当填写并向扣缴义务人报送《个人所得税专项附加扣除信息表》,也可以通过个人所得税APP填写专项附加扣除信进行申报享受,未填报的,将无法及时扣除。

不过,如果纳税人在扣缴义务人预扣预缴税款环节未享受或未足额享受专项附加扣除的,可以在当年内向支付工资、薪金的扣缴义务人申请在剩余月份发放工资、薪金时补充扣除,也可以在次年3月1日至6月30日内,向汇缴地主管税务机关办理汇算清缴时申报扣除。

案例:员工小王在2019年1-11月份都未填写专项附加扣除信息,可以在剩余的12月份填报并在发放12月工资、薪金时补充扣除,或者在个税汇算清缴期间向主管税务机关申报扣除。如果未及时填报,将面临无法享受扣除的风险。

居民个人填报专项附加扣除信息存在明显错误,经税务机关通知,居民个人拒不更正或者不说明情况的,税务机关可暂停纳税人享受专项附加扣除。居民个人按规定更正相关信息或者说明情况后,经税务机关确认,居民个人可继续享受专项附加扣除,以前月份未享受扣除的,可按规定追补扣除。

1.主管税务机关责令改正,情节严重的,纳入信用信息系统,按照国家有关规定实施联合惩戒。个人的消费,购房和处境等多方面将受到限制和影响。

2.违反税收征管法等相关法律法规,造成少缴税款,将面临补缴税款和滞纳金,并可能被处以不缴或少缴税款50%以上5倍以下的罚款。

税务机关核查时,纳税人如果无法提供留存备查资料,或者留存备查资料不能支持相关情况的,税务机关可以要求纳税人提供其他佐证;不能提供其他佐证材料,或者佐证材料仍不足以支持的,不得享受相关专项附加扣除。

纳税人次年需要由扣缴义务人继续办理专项附加扣除的,应当于每年12月份对次年享受专项附加扣除的内容进行确认,并报送至扣缴义务人。比如纳税人未及时在2019年确认的,已填报的扣除信息将自动视同有效并延长至2020年。

需要提醒的是,如果次年专项附加扣除信息发生变化,应当及时向扣缴义务人或者税务机关提供相关信息,以免对及时、准确享受政策甚至个人信用产生影响。

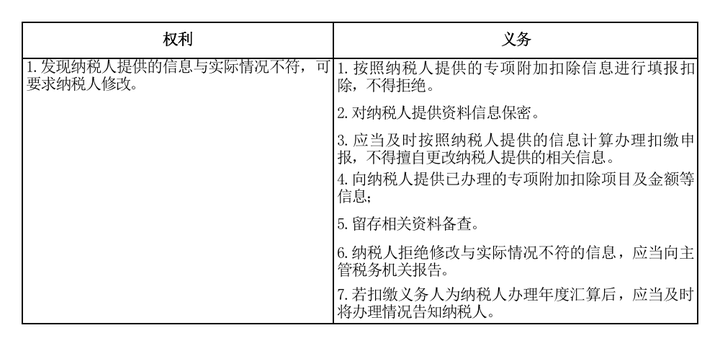

1.向纳税人提供已办理的专项附加扣除项目及金额等信息

支付工资、薪金所得的扣缴义务人应当于年度终了后两个月内,向纳税人提供其个人所得和已扣缴税款等信息;纳税人年度中间需要提供上述信息的,扣缴义务人应当提供;纳税人取得除工资、薪金所得以外的其他所得,扣缴义务人应当在扣缴税款后,及时向纳税人提供其个人所得和已扣缴税款等信息。

扣缴义务人对纳税人提供的《个人所得税专项附加扣除信息表》,应当自预扣预缴年度的次年起留存五年。

扣缴义务人需将年度汇算申报表以及与纳税人综合所得收入、扣除、已缴税额或税收优惠等相关资料,自年度汇算期结束之日起留存5年。

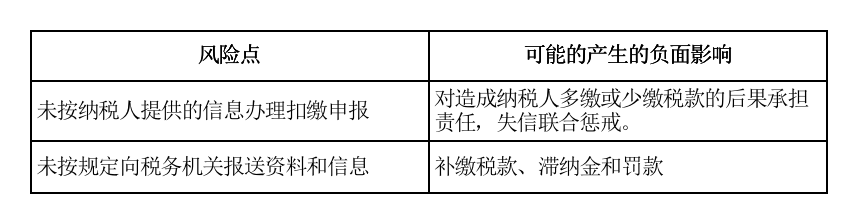

基于上述扣缴义务人的权利和义务,我们总结了以下常见的风险点及可能产生的负面影响:

扣缴义务人如果擅自更改纳税人提供的相关信息,除了对纳税人多缴或少缴税款承担责任,根据发改办财金规[2019]860号,对经税务部门依法认定,在个人所得税自行申报、专项附加扣除和享受优惠等过程中存在严重违法失信行为的纳税人和扣缴义务人,向全国信用信息共享平台推送相关信息并建立信用信息数据动态更新机制,依法依规实施联合惩戒。

扣缴义务人未按照法规的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,由税务机关责令限期改正,可以处二千元以下的罚款;情节严重的,可以处二千元以上一万元以下的罚款。